Classificação Fiscal

O termo classificação fiscal e NCM acabaram se tornando sinônimos prevalecendo o termo NCM como padrão para p SEFAZ, dentro do sistema existe uma tabela de NCM que pode ser atualizada de forma automática que mantem a tabela básica em ordem, adicionando novos códigos e colocando como fora de vigência outros mantendo a conformidade com o SEFAZ.

A classificação correta dos produtos em relação ao NCM é fundamental já que para o SEFAZ é esta codificação que diz de fato de qual produto se trata os itens da NFE.

Muitas regras tributarias no sistema são calculadas com base nesta classificação desta forma é importante que seja feito com muita atenção e que seja revisada e liberada sempre por alguém da areá tributaria da empresa.

NCM significa “Nomenclatura Comum do Mercosul”, trata-se de um código composto de 8 dígitos estabelecidos pelo Governo para identificar as mercadorias.Para visualizar a Tabela dos NCM com Unidade Tributável Exterior é necessário acessar o link:

http://www.nfe.fazenda.gov.br/portal/listaConteudo.aspx?tipoConteudo=Iy/5Qol1YbE=

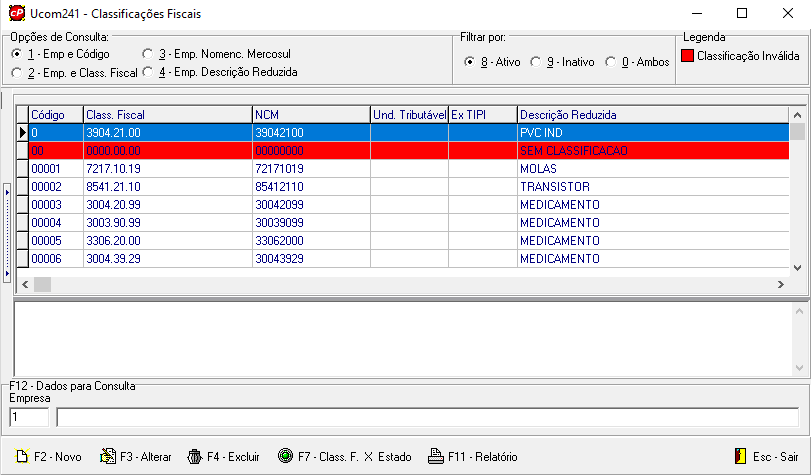

Cadastro de Classificação fiscal:

Cadastros -> Tabelas auxiliares -> Estoque -> Classificações Fiscais

O Cadastro do NCM é feito lenvando em conta a empresa que para qual esta sendo cadastrada, pois esse cadastro pode ser feito com configurações diferentes por empresas, a forma de classificar o produto será sempre o mesmo porem as regras de tributacao podem variar em função do regime tributario da empresa, para incluir basta clicar em F2- Novo para iniciar.

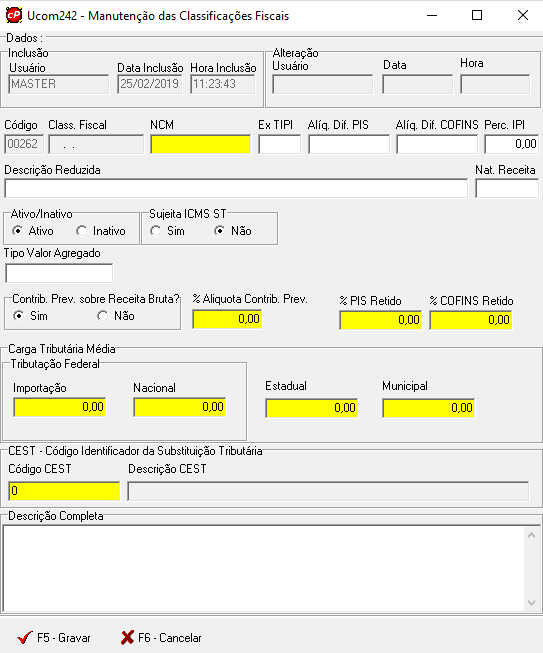

Campos para preenchimento

NCM: nesse campo deve ser informado o código do NCM composto por 8 dígitos, caso deseje visualizar a tabela com a relação de NCM possíveis, basta pressionar a tecla TAB com o campo em branco. Lembrando que o valor deste campo é validado em uma tabela fornecida pelo SEFAZ e atualizada periodicamente no sistema desta forma valores incorretos neste campo impedirão que você grave o registro.

Alíquota Dif de PIS e COFINS: pode ser informado o percentual da alíquota diferencia do PIS e COFINS para essa Classificação fiscal caso necessário.

Percentual de IPI: pode ser informado o percentual da alíquota de IPI para essa Classificação fiscal, por padrao o sistema utiliza o percentual no cadastro do NCM mas tambem é possível mudar a propriedade PAR_ALIQUOTA_IPI_PRODUTO_CLASSFISCAL e passar a informar a alíquota diretamente no cadastro de produtos(Nossa recomendação é manter a alíquota no cadastro da NCM para simplificar o processo de manutenção).

Descrição Reduzida: o conteúdo que for inserido é apenas informativo e pode ser preenchido pelo usuário de modo simplificado, tendo como finalidade uma analise breve das caracteriscas do produto a ser classificado com esta NCM utilizando termos mais alinhados com os demais usuarios de sua empresa, este campo nao será enviado nos documentos fiscais servindo apenas de apoio.

Sujeita a ICMS ST: caso a Classificação fiscal para algum Estado calcule o ICMS ST deve ser marcado como SIM.

Contribuição Prev. Sobre Receita Bruta: caso esta NCM integre o calculo para Contribuição Prev sobre a Receita bruta no Sped Fiscal (BLOCO P) marcar a opção SIM.

% Alíquota Contribuição Prev: o campo será liberado para alteração caso o campo explicado anterior esteja como SIM, assim será possível informar o percentual.

% PIS Retido e % COFINS RETIDO: pode ser informado o percentual de retenção de PIS e COFINS para essa Classificação fiscal.

Carga tributaria Média: Os percentuais que compõe a carga tributaria média podem ser atualizado automaticamente, o usuário também pode informá-los ou alterá-los manualmente se desejar, esses percentuais serão utilizados para o cálculo do valor aproximado dos tributos apresentados na nota.

Veja Mais no Post: Valor Aproximado dos Tributos.

CEST (Código identificador da Substituição Tributaria): Pode ser vinculado ao NCM o CEST correspondentena NCM do item o código do CEST especifico para essa Classificação fiscal de forma manualmente, porém também é possível realizar o vinculo automaticamente. Veja mais no Post: CEST.

Descrição Detalhada: a informação para este campo assim como para descrição reduzida são meramente informativas ao usuário, recomendamos utilizar nestes campos informações para que o outros usuários da empresa possam compreender melhor em quais produtos ou conjunto de produtos da empresa usar esta NCM.

Atenção

Todas as alterações relativas à tributação devem ser avaliadas e liberadas pela equipe interna de tributação de sua empresa. Os manuais tratam a configuração de forma genérica. Explicam como e onde devem ser feitas as configurações de regras, parâmetros para que o cálculo se torne efetivo, porém, a efetivação em seu sistema deve ser feita por um usuário com as devidas permissões e após liberação de sua equipe de tributação.

Veja Também:

Tributação CLIQUE AQUI

Atualizações de Tabelas do Fiscal CLIQUE AQUI

Informações do Cadastro de Produtos e Pessoas para Tributação CLIQUE AQUI

CEST – Código Especificador da Substituição Tributaria CLIQUE AQUI

Valor aproximado dos tributos CLIQUE AQUI

Configurações das Alíquota Estaduais para ICMS e ICMS ST CLIQUE AQUI

Natureza de Operação CLIQUE AQUI

Natureza de Operação Padrão CLIQUE AQUI

Informações Complementares CLIQUE AQUI

Regras de redução CLIQUE AQUI